Rising interest rates are a good sign for stocks: Morning Brief

Sam Ro·Managing Editor

Mon, March 8, 2021, 7:55 PM·4 min read

Monday, March 8, 2021

History says rising rates are bullish for stocks

역사는 금리 상승은 주식에 대해 낙관적이라고 말합니다

최근 채권시장 변동성으로 투자자들은 이자율의 지속적 상승이 주식에 어떤 영향을 미칠 수 있는 지에 대해 우려하고 있습니다.

The recent bout of volatility in the bond market has investors concerned about what a sustained rally in interest rates could mean for stocks.

이자율 상승은 대출 비용 상승을 의미하며 이는 주식에 좋지 않은 것 같습니다.

또한 수익률이 높을수록 채권이 투자로서 더 매력적으로 보이게 되며, 이는 주식에도 좋지 않습니다. 따라서 지난달 수익률 (^TNX)이 급등하면서 주식이 하락 (^GSPC)하는 것을 보는 것은 그리 놀라운 일이 아닙니다.

Rising interest rates mean rising borrowing costs, which doesn't sound great for stocks. Also, higher yields arguably make bonds more attractive as an investment, which doesn't sound great for stocks either. And so it's not too surprising to see stocks trade lower (^GSPC) in the past month as yields (^TNX) have surged.

그러나 금융시장은 그것보다 조금 더 복잡합니다.

그리고 더 높은 금리에 비추어도 낙관적인 이유가 많은 경우입니다.

However, financial markets are a bit more complicated than that. And it's the case that there are plenty of sound reasons to be bullish even in light of higher rates.

Demand for stocks is strong

주식에 대한 수요가 강하다

낮은 주가는 자산 군에 대한 강력한 수요를 의미합니다.

Lower stock prices belie robust demand for the asset class.

"Equity mutual fund and ETF inflows have totaled $163 billion since the start of February, the largest five-week inflow on record in absolute dollar terms and third largest in a decade relative to assets," Goldman Sachs' David Kostin observed on Friday.

Goldman Sachs의 David Kostin은 금요일에 다음과 같이 말했습니다.

"주식 뮤추얼 펀드와 ETF 유입은 2월 초 이래 총 1,630억 달러를 기록했고, 이는 절대 달러 기준으로 기록상 가장 큰 5주간의 유입이며 자산 대비 10년 만에 세 번째로 많은 금액입니다."

"최근 금리 인상이 주가에 큰 부담을 주었지만 지난 몇 주 동안 주식 펀드로의 유입 속도는 연초에 비해 가속화되었습니다."

"Even though the recent backup in rates has weighed on equity prices broadly, the pace of inflows into equity funds during the last few weeks has accelerated compared with the start of the year."

This isn't some historical anomaly either.

이것은 역사적 변칙도 아닙니다.

Kostin은 "역사에 따르면 주식 펀드는 실질금리가 상승할 때 일반적으로 유입이 발생합니다"라고 덧붙였습니다.

"History shows that equity funds generally experience inflows when real rates are rising," Kostin added.

"During the past 10 years, the most favorable backdrop for equity fund inflows has been when both real rates and breakeven inflation were rising.

This is intuitive given that the dynamic typically occurs when growth expectations are improving."

"지난 10년 동안 주식 펀드 유입에 가장 유리한 배경은 실질 금리와 손익분기 인플레이션이 모두 상승했을 때였습니다.

이는 일반적으로 성장 기대치가 개선될 때 역학이 발생한다는 점을 감안할 때 직관적입니다."

또한 Kostin은 코로나 바이러스 전염병의 가장 걱정스러운 기간 동안 현금을 축적하고 있던 가정과 기업의 막대한 자본 유입을 예측합니다.

Furthermore, Kostin forecasts massive equity inflows from households and corporates, which both were hoarding cash during the most worrisome periods of the coronavirus pandemic.

"We expect households will be the largest source of equity demand this year.

Accelerating US economic growth has been the most significant driver of equity purchases by households during the past 30 years," he said.

그는 "올해 가계가 주식 수요의 가장 큰 원천이 될 것으로 예상합니다.

미국 경제성장을 가속화하는 것은 지난 30년 동안 가계의 주식매입에 가장 중요한 원동력이었다"고 말했습니다.

"주식에 대한 기업의 수요는 주로 순 환매에 의해 이루어지며, 이는 총 환매에서 주식 발행을 뺀 값으로 계산됩니다.

환매승인은 총 1,260억 달러로 작년 같은 기간보다 50% 더 많았으며 현재 기록상 최대 총액입니다."

"Corporate demand for shares is driven primarily by net buybacks, which is calculated as gross buybacks less share issuance. Buyback authorizations total $126 billion YTD, 50% greater than the same time last year and the largest total at this point during the year on record."

Kostin estimates net equity demand of $350 billion from households and $300 billion from corporates this year.

Kostin은 올해 가계에서 3,500억 달러, 기업에서 3천억 달러의 순 자본 수요를 추정합니다.

역사에 따르면 금리 상승에는 주가가 상승합니다.

History says rising rates come with higher stock prices

"From our perspective, rising interest rates can mean that the bond market is correctly anticipating future economic growth and staying ahead of inflation — things that typically benefit stock prices," BMO Capital's Brian Belski said to Yahoo Finance on Wednesday.

BMO 캐피탈 Brian Belski는 수요일 야후 파이낸스와의 인터뷰에서 "우리 관점에서 금리상승은 채권시장이 미래 경제성장을 정확하게 예측하고 인플레이션에 앞서 있음을 의미할 수 있습니다.

"데이터를 면밀히 살펴보면 투자자들은 역사가 어떤 종류의 지침이라면 더 높은 금리를 싫어하는 것이 아니라 환영해야 한다는 것을 알 수 있습니다."

"A closer inspection of the data reveals that investors should welcome, not loathe, higher interest rates if history is any sort of guide."

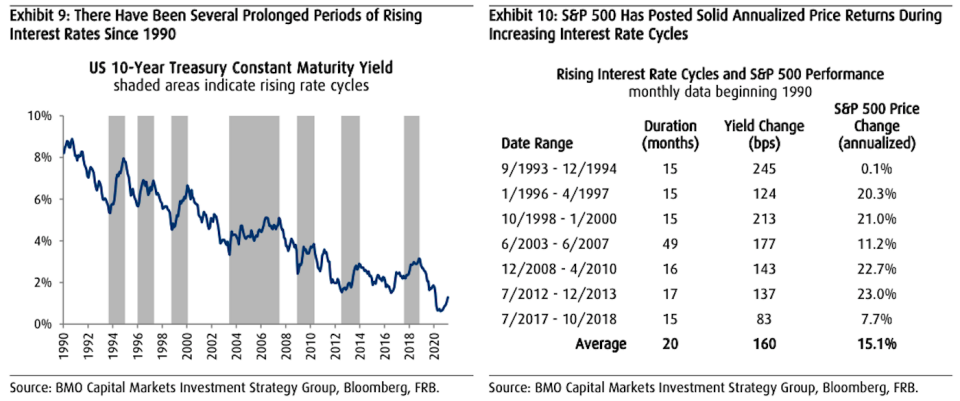

In a recent note to clients, Belski observed that during seven prolonged periods of rising rates since 1990, the S&P 500 climbed at an average annualized rate of 15.1%.

최근 고객들에게 보내는 메모에서 Belski는 1990년 이후 7번의 장기적 금리 인상 기간 동안 S & P 500이 연평균 15.1%의 상승률을 기록했다고 관찰했습니다.

사진 삭제

사진 설명을 입력하세요.

"The economy is recovering because earnings are going up; the fundamentals are improving," Belski said.

Belski는 "수익이 증가하기 때문에 경제가 회복되고 있으며 펀더멘털이 개선되고 있습니다"라고 말했습니다.

"물론 금리가 올라갈 것입니다."

"So of course, interest rates are going to go up."

금리상승과 같은 걱정스러운 변수는 주식이 하락해야 한다고 생각할 이유가 없다는 것입니다.

특히, 경제가 상승하고있는 것과 같은 다른 낙관적 이유로 변수가 움직이고 있다고 주장할 수 있을 때.

All that is to say that one worrisome variable like rising interest rates is no reason to think stocks should fall.

Especially, when you can argue that variable is moving for other bullish reasons like an economy that's perking up.

노화방지 항산화제 리포소말 글루타치온

www.cantox.kr

이미지 썸네일 삭제

Heath Mall

CBD 리포솜 글루타티온 전문

www.cantox.kr

'비트코인 Bitcoin' 카테고리의 다른 글

| 빅-머니 베팅 흐름으로 비트코인이 2주 만에 최고 수준에 도달 (0) | 2021.03.09 |

|---|---|

| 2021.3.8 기술 패배가 심화됨에 따라 Nasdaq 조정 단계 진입, 다우는 상승 (0) | 2021.03.09 |

| 전기차 혁명에 대한 가장 큰 단일 위협 (0) | 2021.03.08 |

| JPMorgan, 개인고객에게 비트코인 입문서 송부 (0) | 2021.03.08 |

| Bitcoin이 'Break'하지 않는 이유 (0) | 2021.03.08 |

댓글